Professional Adviser: Démocratisation du financement: Les placements non traditionnels et le rôle des conseillers financiers

La gamme des placements non traditionnels est vaste.

Professional Adviser: Démocratisation du financement: Les placements non traditionnels et le rôle des conseillers financiers

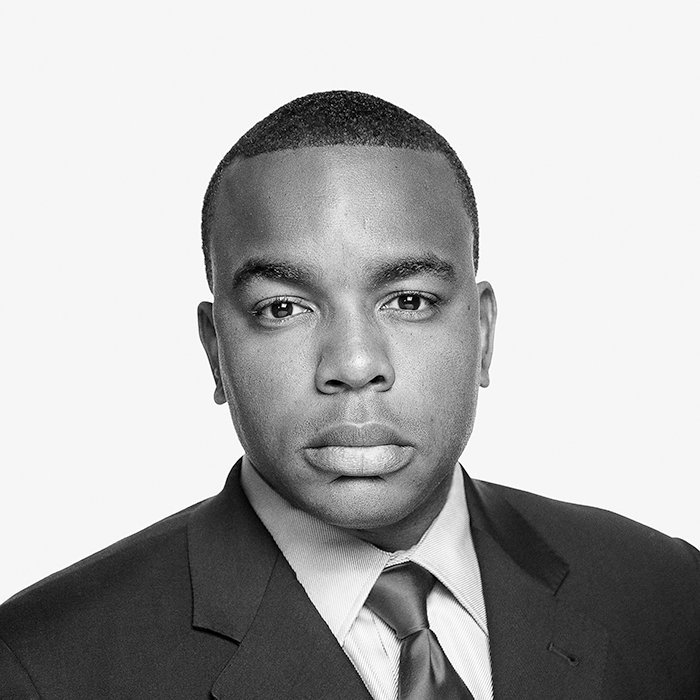

La technologie, l’évolution de la réglementation et la sophistication des types de conseils et de portefeuilles offerts aux investisseurs favorisent la démocratisation des placements non traditionnels. J. Womack examine les enjeux pour les conseillers...

La seule utilisation du portefeuille traditionnel 60/40 comme cheval de bataille du secteur des services-conseils s’est progressivement érodée au cours des dernières années. Le rendement décevant des placements en actions et en titres à revenu fixe au cours de la dernière année a contribué à ce recul.

La stratégie de portefeuille 60/40, qui était autrefois un pilier des investisseurs expérimentés, a reculé de 16% l’an dernier étant donné que les avantages de la diversification traditionnelle ont fait défaut, ce qui a créé un sentiment de prudence généralisé chez les investisseurs.

Cette incertitude sans précédent sur les marchés a ouvert la voie à la révolution des placements non traditionnels.

Comme nous sommes toujours confrontés à des conditions macroéconomiques difficiles, les placements non traditionnels peuvent constituer une diversification idéale pour lutter contre l’accroissement des actions, la volatilité et la hausse des taux d’intérêt. Les placements non traditionnels attirent de nombreux investisseurs qui cherchent activement à améliorer le contrôle des replis, la diversification et les rendements.

Mais cela ne signifie pas que le marché est dépourvu de nuances et de complexité. À mesure que nous nous dirigeons vers la démocratisation des placements non traditionnels, les conseillers financiers ont un rôle important à jouer. Ils peuvent ajouter de la valeur en faisant mieux connaître cette catégorie d’actif et en aidant les investisseurs à accéder à des solutions non traditionnelles pour composer avec les conditions actuelles du marché et l’incertitude future.

Rendre les placements non traditionnels accessibles

Les placements non traditionnels ont été en grande partie réservés aux investisseurs institutionnels et à valeur nette élevée en raison des critères d’admissibilité élevés. Cette situation est en train de changer radicalement. La technologie, l’évolution de la réglementation et la sophistication des types de conseils et de portefeuilles offerts aux investisseurs favorisent la démocratisation des placements non traditionnels.

Comme les progrès technologiques ont accru l’accès et les occasions pour les particuliers, le rôle du conseiller financier est devenu encore plus important. Étant donné le grand nombre de produits et de services offerts, les particuliers pourraient ne pas comprendre si leurs portefeuilles sont personnalisés et construits pour atteindre leurs objectifs financiers. Le paradoxe du choix consiste à accroître le besoin de conseils financiers qui aident les investisseurs à choisir parmi la myriade d’options de placement disponibles.

Le rôle du conseiller

Les conseillers ont une excellente occasion de démontrer la valeur des conseils professionnels en aidant leurs clients à comprendre le rôle que les placements non traditionnels peuvent jouer dans un portefeuille diversifié. De plus, il est essentiel d’adopter une approche axée sur les objectifs pour s’assurer que chaque portefeuille est adapté aux besoins de leurs clients, en tenant compte de la dynamique de liquidité des actifs non traditionnels, que n’ont pas les actifs traditionnels. Le remplacement de la gestion de patrimoine traditionnelle axée sur les conseillers par la planification conjointe et la mobilisation continue du client et du conseiller – soutenue par la technologie – place le client au centre de la conversation où le conseiller agit à titre de coach.

Éducation, éducation, éducation

La gamme des placements non traditionnels est vaste. Même si l’accès à cette catégorie d’actif a considérablement augmenté, les conseillers et les investisseurs peinent encore à comprendre cette catégorie d’actif et à se familiariser avec celle-ci. Par conséquent, l’éducation sur les placements non traditionnels sera essentielle pour s’assurer que les clients profitent réellement des avantages d’une diversification accrue et de rendements améliorés.

L’impartition est une façon pour les conseillers de garder une longueur d’avance sur la concurrence. L’adoption accrue de l’impartition à l’échelle des fonctions et des processus des services intermédiaires et administratifs est devenue un impératif étant donné que les fonds s’étendent sur les marchés privés. En collaborant avec les fournisseurs de services technologiques, les conseillers peuvent rester au fait de l’évolution des placements non traditionnels, accroître l’efficacité opérationnelle et libérer du temps pour faire ce qu’ils font le mieux: fournir, suivant une approche globale, des conseils à leurs clients et les aider à se concentrer sur leurs objectifs grâce à un encadrement continu.

La route à suivre

Il est clair que l’appétit pour les placements non traditionnels est là pour de bon, car la migration vers un marché baissier se poursuit. Cette démocratisation des placements non traditionnels représente un moyen d’accroître la disponibilité des options de placement sur les marchés privés pour l’ensemble de la population des investisseurs, où il y a toujours eu un appétit.

À mesure que la technologie progressera et que de plus en plus de gestionnaires d’actifs chercheront des solutions non traditionnelles pour la croissance, les investisseurs particuliers profiteront d’un accès élargi à un plus vaste éventail de catégories d’actif et de stratégies. Compte tenu du grand nombre d’options de placement offertes, les conseillers doivent non seulement aider leurs clients à comprendre les risques et les avantages, mais aussi les guider et les soutenir dans la construction de portefeuilles qui reflètent leurs objectifs, leur appétit pour le risque et leurs besoins en liquidités.

L’article a d’abord paru dans Professional Adviser.

Information importante

L’information suivante provient de Reuters:

-

La stratégie de portefeuille 60/40, qui était autrefois un pilier des investisseurs expérimentés, a reculé de 16 % l’an dernier.

Le présent document est une évaluation de la situation du marché à un moment précis et ne constitue pas une prévision d’événements à venir ni une garantie de rendements futurs.

Les énoncés qui ne sont pas de nature factuelle, dont les opinions, les projections et les estimations, sont fondés sur des conditions économiques et développements sectoriels hypothétiques; ils ne correspondent qu’aux points de vue du moment et peuvent changer sans préavis. Rien dans le présent document ne constitue une prévision d’événements futurs ni une garantie de résultats futurs.

Certains renseignements sur l’économie et les marchés contenus dans ce document proviennent de sources publiées par d’autres parties, dont certaines n’ont pas été mises à jour en date du présent document. Bien que ces sources soient jugées fiables, ni SEI ni ses affiliés ne peuvent garantir l’exactitude ou l’exhaustivité de ces renseignements, lesquels n’ont pas fait l’objet d’une vérification indépendante de la part de SEI.

Les placements comportent des risques, dont celui de perdre le capital investi. La valeur d’un placement et les revenus éventuellement générés par celui-ci peuvent diminuer ou augmenter. Les investisseurs peuvent ne pas récupérer tout le montant initialement investi. Les rendements peuvent augmenter ou diminuer en fonction des fluctuations des changes. Les rendements passés ne sont pas garants des rendements futurs.

Les placements peuvent ne pas convenir à tous. Les actifs numériques sont très volatils, non réglementés, vulnérables aux erreurs et au piratage et peuvent être touchés par des interruptions de service. Veuillez vous assurer de connaître les risques avant d’investir. Rien ne garantit le succès ou l’atteinte des objectifs de placement. Aucune stratégie de placement, y compris la diversification, ne peut apporter une protection contre le risque de marché ou de perte.

Le présent document n’est pas destiné aux personnes de pays où (en raison de leur nationalité, de leur lieu de résidence ou autre) la publication ou la disponibilité du présent document est interdite. Les personnes visées par ces interdictions ne doivent en aucun cas se fier à ces renseignements.

Les renseignements contenus aux présentes sont fournis à titre indicatif et éducatif seulement et ne constituent pas des conseils juridiques, fiscaux, comptables, en valeurs mobilières, de recherche ou de placement sur les stratégies ou sur un titre en particulier ni un avis sur la pertinence d’un placement. Ces renseignements ne doivent pas être interprétés comme une recommandation d’achat ou de vente d’un titre, d’un produit dérivé ou d’un contrat à terme standardisé. Il n’est pas recommandé d’agir en fonction de l’information contenue dans ce document, à moins d’obtenir l’avis juridique, fiscal, comptable et financier d’un professionnel en placement.

Au Royaume-Uni, ce document est publié par SEI Investments (Europe) Limited, 1st Floor, Alphabeta, 14-18 Finsbury Square, Londres, EC2A 1BR, qui est autorisée et réglementée par la Financial Conduct Authority. Les placements dans les Fonds SEI sont généralement des placements à moyen ou long terme. Aux États-Unis, ce document est fourni par SEI Investments Management Corporation, un conseiller en placement inscrit aux États-Unis et filiale en propriété exclusive de SEI Investments Company (SEI). Au Canada, ce document est fourni par Société de placements SEI Canada, gestionnaire des Fonds SEI au Canada.

SEI et ses filiales ne fournissent pas de conseils fiscaux. Vous devriez demander à un conseiller fiscal indépendant des conseils tenant compte de votre situation particulière.